PE/VC老股转让:6家PE机构全身而退德同系暴赚近亿

商业计划书网 2014-02-17 浏览:

2014年伊始的这一场IPO重启“开年大戏”,为买卖双方带来了一场狂欢。

炒新者对新股的渴望在经历了一年零两个月IPO冰冻期后被瞬间点燃;“老股转让”这一新的游戏规则也让一众老股东尝到了“甜头”。不少被困已久的PE、VC机构迅速抽身撤退。

111.05亿元,这是这批新上市公司中老股东公开发售股份获取的资金数字;

14.06亿元,这是这一次老股转让中45家PE、VC机构收获的资金数字。

转让优先考虑PE,6家全身退

这场“开年大戏”,共有48家公司发行(包括春节后新发行尚未上市的3家公司——东易日盛、登云股份、岭南园林。实施老股转让的公司有39家,老股东公开发售股份共计3.97亿股,套现金额合计111.05亿元。

在老股转让中,由谁来卖?规则简单。“只要是持股超过三年的股东,在不改变控股股东地位的前提下,都可以参与老股转让,监管层对转让方式也没有特定的要求,股东间可以协商进行。”华东某券商资本市场部人士表示。

根据理财周报统计的数据,有21家公司中的45家PE、VC机构股东参与公开发售股份,合计套现14.06亿元。而从这批新股发行实施老股转让的公司中可以看到,几乎所有持股超过三年的PE、VC机构都有参与,有些公司的老股转让更是优先考虑PE、VC机构。

例如,思美传媒的老股转让方案中显示,首先由股东同德投资、朱明芳同时以其持有全部思美传媒的股份为限按现持股比例公开发售股份,其次,转让老股数量不足的部分再由其他股东补足。最终,同德投资转让出全部股份280万股,思美传媒发行价25.18元/股,同德投资获得7050.4万元。当初同德投资进入思美传媒时成本仅1332万元,一上市便赚了5718.4万元。

与同德投资一样,东易日盛和斯莱克中的PE、VC机构也是在老股转让中便出售了全部持股,全身而退。

东易日盛的老股转让中,有4家PE机构。东易日盛发行价21元/股,磐石投资与祥禾投资持股150万股,全部公开发售后各套现3150万元,两家机构当时的入股成本均为2250万元,各赚取了900万元;生源投资此前持股85.2万股,此次套现1789.2万元,除去1278万元的入股成本,赚取511.2万元;生泉投资转让64.8万股获得1360.8万元,入股成本972万元,最终获利388.8万元。

斯莱克发行价35.15元/股,其PE股东——弘炜投资,在老股转让中将所持44.16万股股份全部转让,套现1552.22万元。弘炜投资当时的入股成本为26.25万美元,按2014年2月14日兑换汇率计算,约合人民币159.09万元。弘炜投资获利1393.13万元。

德同系暴赚近亿元

与以往要等待漫长锁定期后才能撤离不同,PE、VC机构们在老股转让中提前尝到了“甜头”,不少机构仅这次套现就已回本。

这45家机构在此次老股转让中套现最多的是正和投资,其是纽威股份的控股股东。在纽威股份发行时公开发售2157.4万股股份,套现3.81亿元,而正和投资当初的入股成本仅为1美元。不过,正和投资为纽威股份一直以来的实际控制人王保庆等4人设立,性质与其余PE机构不一样。

除了正和投资之外,博腾股份背后的德同系才是此次老股转让的最大受益者。DThealthcare(德同资本)、长三角创投、重庆德同分别持有博腾股份发行前10.85%、2.71%、4.52%的股份。三者均为“德同系”成员。长三角创投控股股东为德同中国,与DThealthcare(德同资本)一样均受邵俊和田立新共同实际控制;重庆德同受其普通合伙人德同北京控制,德同北京董事长为邵俊,实际控制人为汪莉、张孝义、赵志坚。邵俊、田立新分别与汪莉、张孝义是亲属关系。

DThealthcare(德同资本)项目众多,主要涉及消费、媒体、能源和科技领域。据Wind数据显示,其2006年3月成立以来,共投资了北京掌上明珠、乐淘文化、来伊份等74个项目。

博腾股份发行时定价25.1元/股,DThealthcare(德同资本)、长三角创投与重庆德同参与公开发售股份。DThealthcare(德同资本)转让390万股套现9789万元,减去入股成本4097.1万元,其获利5691.9万元;长三角创投转让97.5万股套现2447.25万元,除去入股成本1024.28万元,其获利1422.97万元;重庆德同转让162.5万股套现4078.75万元,减去入股成本1507.15万元,其获利2571.6万元。

由此计算,德同系在博腾股份的老股转让中赚得盆满钵满,获益共计9686.47万元。

“机构都情愿尽快出来”

从目前获得的收益来看,老股转让于PE、VC机构来说是一大利好。股份全部发售的机构是全身而退,而转让部分股份的机构则可以先捞回本钱。

不过,仁者见仁、智者见智。这一新的游戏规则对PE、VC机构的影响,业内人士有不同看法。

华南某机构人士表示,“PE、VC发行时转让股份,收益很可能会相对减少,毕竟市场‘饿’了这么久,对新股的热情短期内不会熄灭。”

华东另一机构人士也认同这一说法,“这是重启后的首批新股,迫于此前对市场的不确定性,以及来自监管层的无形压力,不少公司发行时有意压低发行价,上市后还有较大向上空间。公开发售了部分股票,PE、VC们会错过上市后股价上涨带来的那部分收益。”

截至2月14日,45只已上市的新股收盘价相对发行价涨幅中位数为83.45%。其中,众信旅游157.32%的涨幅最高,而易事特、欧浦钢网、金一文化、创意信息、赢时胜、天赐材料、扬杰科技、思美传媒、汇金股份、我武生物、天保重装11家公司的涨幅也超过了100%。

不过,华南某创投人士则认为,无论套现多或少,老股转让于PE、VC来说,终究是一桩好事,“被困了这么久,只要发行价不低于成本价,机构都情愿尽快出来,先把钱拿到手再说。若不参与老股转让,接下来要受至少一年的锁定期限制,一年后的市场谁也说不准。”

中国商业计划书网相关研究成果《投资项目融资商业计划书》

北京华经纵横科技有限公司的可行性研究报告服务: ![]() 我们擅长编写下列类型可行性研究报告、项目建议书、项目申请报告具体包括:

我们擅长编写下列类型可行性研究报告、项目建议书、项目申请报告具体包括: ![]() 用于报送发改委立项、核准或备案的可行性研究报告、项目建议书、项目申请报告

用于报送发改委立项、核准或备案的可行性研究报告、项目建议书、项目申请报告 ![]() 用于银行贷款的可行性研究报告、项目建议书

用于银行贷款的可行性研究报告、项目建议书 ![]() 用于融资、对外招商合作的可行性研究报告

用于融资、对外招商合作的可行性研究报告 ![]() 用于申请国家政策基金的可行性研究报告

用于申请国家政策基金的可行性研究报告 ![]() 用于上市募投的可行性研究报告

用于上市募投的可行性研究报告 ![]() 用于园区评价定级的立项报告及可研

用于园区评价定级的立项报告及可研 ![]() 用于企业工程建设指导的可研报告

用于企业工程建设指导的可研报告 ![]() 用于企业申请政府补贴的可研报告

用于企业申请政府补贴的可研报告

北京华经纵横科技有限公司在项目可行性研究报告方面所独有的优势:

1. 我们具有高水平的专家资源

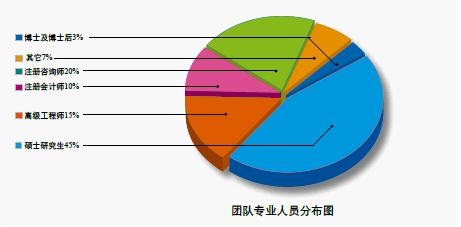

投资项目可行性研究报告由华经纵横编制,专家团队均来自国家发展研究部门、科研高校、行业协会等权威机构,他们所具有的广泛社会资源及丰富的实际项目运作经验是保证圆满解决客户需求的最大保证。院投资项目研究室现有70余名专职及兼职咨询专家,其中博士后3人,博士11人,高级工程师、注册会计师10人,80%以上专业人员具有硕士以上学历。专业分布具有很强的互补性,既有业内一线资深人士又有通晓专业理论分析方法,熟谙国内外的市场环境的研究型人才。

2. 我们具有撰写项目可行性研究报告的丰富经验

截至2017年2月我们已经累及完成了近5000多个项目可研报告、项目立项书及商业计划书的编写工作。主要分布在机械装备、电子信息、石油化工、能源、冶金行业、环保、食品、农、林业行业、轻工行业、航空、交通运输行业、医药、医疗行业以及房地产、工业园区领域可行性研究报告编写。

基于丰富的项目经验,我们可以对项目投资的可行性、投资前景、投资风险及项目技术路线做出精准研判,为您的项目投资提供最为科学的参考和建议。

本站关键词:商业计划书|商业企划书|商业策划书|网站商业计划书|项目商业计划书|项目计划书|项目投资计划书|项目策划书|创业商业计划书|创业计划书|创业策划书|创业企划书|融资计划书

客服热线:400-866-9086 13671328849(24小时)

地址:北京市西城区裕民路18号北环中心 邮编:100029

商业计划书咨询©版权所有

京公网安备11010202009680号 京ICP备05083300号-12

京公网安备11010202009680号 京ICP备05083300号-12

未经授权禁止转载、摘编、复制或建立镜像。如有违反,追究法律责任