近60家中国企业完成IPO VC/PE平均账面回报率再超4倍

商业计划书网 2014-02-12 浏览:

在11日东易日盛等3只新股启动申购后,新股发行迎来“空窗期”。相关统计数据显示,本轮新股发行重启后,A股正在成为中国企业实现IPO的主阵地。而从全球资本市场范围来看,已有近60家中国企业成功实现IPO,带动VC/PE加速退出,平均账面回报率由2013年12月的不足2倍再度飙升至4倍以上。

9成首日遭“秒停”

证监会此前公布的信息显示,除已获得核准文件的已过会企业外,其余已过会企业中绝大部分均需补报2013年年报,预计要到3月才能发行。另外,目前在审的首发企业均需按规定补充提交预披露材料和2013年年报,在履行新股发行体制改革意见的要求后方可进入审核程序,预计3月才会召开首发企业发审会。因此,本轮IPO重启后新股发行首度进入“空窗期”。

2013年11月底,证监会发布《关于进一步推进新股发行体制改革的意见》并宣布IPO开闸。2014年1月17日,纽威股份(603699,股吧)在上交所上市正式拉开了新股登陆交易所的序幕。据统计,本轮新上市A股公司平均发行市盈率为28倍,新股上市首日平均涨幅为42%。

从1月17日上市的纽威股份到2月11日上市的海天味业,超过9成A股新股上市首日均遭遇“秒停”,使得没有获此“殊荣”的新股格外显眼。炬华科技1月21日登陆创业板,上市首日收于65.40元,较55.11元的发行价格上涨不足19%;陕西煤业更是本轮新股发行中的另类,上市首日涨幅仅仅13%,此后更是连续走低逼近破发,倒逼大股东增持“护驾”。

对于炬华科技等新股市场表现的相对平稳,业内人士表示,或与较高的发行价及较小的业绩弹性有关。“公司的主要产品为智能电能表及用电信息采集系统,业绩想象预期与诸多热点行业相比差别较大。”

有分析师指出,陕西煤业所处的煤炭采掘行业既产能过剩,又有悖环保政策和中国能源结构转型,因此从启动IPO之际就不被资本市场看好。登陆主板后流通盘又属于新股中“巨无霸”,这些共同成为二级市场股价走向破发的重要因素。

IPO环比上升9成

值得注意的是,发行10亿股的陕西煤业并不是本轮新股中最大的IPO。1月29日,港灯电力登陆港交所主板,发行股票44.27亿股,发行价每股5.45港元,融资241.27亿港元,成为近来规模最大的IPO案例。

港灯电力由李嘉诚旗下的电能实业分拆而成,主营香港电力业务,公司首日上市遇冷破发,收盘跌2.02%。中国国家电网以基础投资者身份,斥资近87亿港元认购港灯上市后18%的股份,是继电能实业后港灯第二大股东。如果单计上市首日表现,港灯电力已令国家电网亏损约1.75亿港元。

此外,本轮A股新股中,海天味业、贵人鸟、纽威股份也都是融资规模的大户,均在10亿元以上。

2014年以来还有不少中国企业完成海外上市,海内外实现IPO的中国公司家数已经接近60家。以1月为例,共有55家中国企业在全球资本市场完成IPO,环比上升89.7%;合计募集资金490亿元,环比下降9.9%;平均单笔融资规模为8.9亿元,环比下降52.5%。

受A股IPO开闸影响,2014年1月中企上市企业数量较2013年12月份增加明显,但由于2013年12月有信达资产和光大银行两单巨额IPO,因此就融资总额和单笔融资金额来看2014年1月都有所下降。

同时,2014年以来,中企赴美上市遇冷,无一家中企成功赴美上市。不过,1月30日晚间消息,京东商城递交IPO招股书,计划赴美上市,最高融资15亿美元。上市地点将在纳斯达克和纽交所之间选择,股票代码未定。美林和UBS为其承销商。如果成功,将创下10多年来中国企业在美IPO融资规模的又一高纪录。

VC/PE投资策略生变

根据CVSource投中数据,2014年至今共有45家中国企业在A股市场上市,累计募集资金近300亿元,平均单笔融资规模为6.6亿元。机构退出方面,在经历了A股最长时间的停摆后,IPO重启为期待已久的VC/PE机构带来了退出高峰,以新股密集发行的2014年1月为例,共有35家有VC/PE背景的中国企业实现上市,合共带来73笔退出,平均账面回报倍数为4.44倍。

就单笔退出案例来看,1月21日,我武生物在深交所创业板成功上市,为东方富海带来1.45亿元的账面回报,账面回报倍数达到13.67倍,回报率居1月份IPO退出案例之首。据发现,截至2013年12月31日,东方富海持有公司874.80万股股份,至2014年1月20日我武生物上市时,持股数量降至720.90万股,净减持153.90万股我武生物股份。

陕西煤业同样造就了机构富翁。1月28日,陕西煤业成功在上交所上市,为中信产业基金带来23.4亿元的账面回报额,账面回报倍数达10.7倍,退出回报金额为A股近来最高。

机构减持与本轮新股发行制度改革密切相关。超募必须启用老股减持,是本次IPO新政一项重要的措施。根据相关统计,本轮已完成或进入网上发行阶段的IPO项目其中,因超募而被迫启动老股减持的首发项目高达40个。截至春节,在39个已实施了老股减持的首发项目中,累计发生839笔老股减持,累计减持3.97亿股;839位首发企业股东因首发企业超募而减持,提前套现了111亿元。

持股满三年的老股东可以公开发售老股的新举措,让投资机构们看到了比预期更早套现的希望。如首批发行的我武生物,东方富海、利合投资、德东和投资这3家PE机构通过公开发售方式转让的股份分别为154万股、110万股和44万股,分别套现3000余万至900万元不等。

新股发行注册制被提上了日程,让投资机构充满期待。投中研究院相关分析师表示,本轮新股重启将对PE投资策略带来一定影响,由于新股发行改革的趋势是注册制,证监会从注重持续盈利能力转为注重信息披露,VC/PE在选择投资对象时也将从上市导向转为更关注企业的成长性。

中国商业计划书网相关研究成果《投资项目融资商业计划书》

北京华经纵横科技有限公司的可行性研究报告服务: ![]() 我们擅长编写下列类型可行性研究报告、项目建议书、项目申请报告具体包括:

我们擅长编写下列类型可行性研究报告、项目建议书、项目申请报告具体包括: ![]() 用于报送发改委立项、核准或备案的可行性研究报告、项目建议书、项目申请报告

用于报送发改委立项、核准或备案的可行性研究报告、项目建议书、项目申请报告 ![]() 用于银行贷款的可行性研究报告、项目建议书

用于银行贷款的可行性研究报告、项目建议书 ![]() 用于融资、对外招商合作的可行性研究报告

用于融资、对外招商合作的可行性研究报告 ![]() 用于申请国家政策基金的可行性研究报告

用于申请国家政策基金的可行性研究报告 ![]() 用于上市募投的可行性研究报告

用于上市募投的可行性研究报告 ![]() 用于园区评价定级的立项报告及可研

用于园区评价定级的立项报告及可研 ![]() 用于企业工程建设指导的可研报告

用于企业工程建设指导的可研报告 ![]() 用于企业申请政府补贴的可研报告

用于企业申请政府补贴的可研报告

北京华经纵横科技有限公司在项目可行性研究报告方面所独有的优势:

1. 我们具有高水平的专家资源

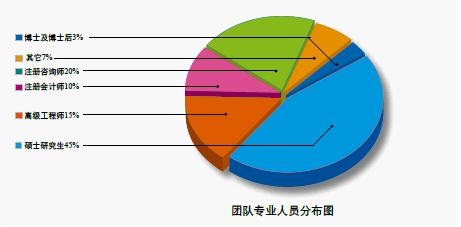

投资项目可行性研究报告由华经纵横编制,专家团队均来自国家发展研究部门、科研高校、行业协会等权威机构,他们所具有的广泛社会资源及丰富的实际项目运作经验是保证圆满解决客户需求的最大保证。院投资项目研究室现有70余名专职及兼职咨询专家,其中博士后3人,博士11人,高级工程师、注册会计师10人,80%以上专业人员具有硕士以上学历。专业分布具有很强的互补性,既有业内一线资深人士又有通晓专业理论分析方法,熟谙国内外的市场环境的研究型人才。

2. 我们具有撰写项目可行性研究报告的丰富经验

截至2017年2月我们已经累及完成了近5000多个项目可研报告、项目立项书及商业计划书的编写工作。主要分布在机械装备、电子信息、石油化工、能源、冶金行业、环保、食品、农、林业行业、轻工行业、航空、交通运输行业、医药、医疗行业以及房地产、工业园区领域可行性研究报告编写。

基于丰富的项目经验,我们可以对项目投资的可行性、投资前景、投资风险及项目技术路线做出精准研判,为您的项目投资提供最为科学的参考和建议。

本站关键词:商业计划书|商业企划书|商业策划书|网站商业计划书|项目商业计划书|项目计划书|项目投资计划书|项目策划书|创业商业计划书|创业计划书|创业策划书|创业企划书|融资计划书

客服热线:400-866-9086 13671328849(24小时)

地址:北京市西城区裕民路18号北环中心 邮编:100029

商业计划书咨询©版权所有

京公网安备11010202009680号 京ICP备05083300号-12

京公网安备11010202009680号 京ICP备05083300号-12

未经授权禁止转载、摘编、复制或建立镜像。如有违反,追究法律责任