组合拳清障 并购重组市场化博弈色彩凸显

商业计划书网 2013-12-25 浏览:

从分道制、提高借壳上市监管标准到支持上市公司向非关联方发行股份购买资产,今年并购重组领域政策市场化力度超前。在政策支持下,并购重组领域除规模攀升外,创新方案层出不穷,市场化博弈色彩逐渐凸显。

改革方兴未艾。据悉,从增加定价时间窗口、大幅简化保留的行政许可到并购支付方式多元化,证监会正在酝酿“把透明做到极致”,进一步为并购重组清障。

从一箱材料到电子存档

在证监会主席肖钢力促资本市场“市场化、法治化、国际化”的过程中,并购重组审核市场化改革正在快速推进。一是行政许可大幅清理简化。去年上市公司一部减少约60单行政许可事项,目前约七成上市公司并购重组无需证监会审核即可实施。二是并购重组市场化改革大步推进,借壳上市条件与IPO等同,并购重组分道制审核启动;三是除简化申报材料外,证监会将进一步优化审核流程,提高透明度和审核效率。对于涉及多项许可的并购重组申请,实行“一站式”审批,目前平均审核时间压缩至20个工作日左右,远远低于规定的3个月时限。四是针对并购重组中“老大难”的内幕交易问题,经过两年多努力,已会同公安部等部门初步建立了内幕交易综合防控机制。

不一样的并购重组

多项并购重组政策的“组合拳”打出,今年以来并购重组市场亮点频出。证监会数据显示,截至11月30日,今年累计受理并购重组行政许可项目197单,其中重大资产重组116单;累计审核156单,其中重大资产重组78单,涉及交易总金额约2740.67亿元,产业整合46单,整体上市28单,借壳上市16单。

在并购重组审核数量大幅增长的背景下,一些与以往不同的并购重组案例悄然出现。在上市一部工作人员看来,近期审核的并购重组交易方案,无论是交易估值、支付方式、支付节奏、对赌、风险控制条款还是并购后的交割时间及整合计划,交易双方的市场化博弈色彩正逐渐凸显,交易各方的诉求在方案中体现得更加明显。

“今年好几单并购创新不断,值得上市公司和中介关注。”上市公司一部某负责人剖析了几单颇具代表性的案例。

掌趣科技收购动网先锋的案例创新地设计了同股不同价方案,针对交易各方获对价的形式、未来承担的业绩承诺责任和补偿风险的不同,对现金支付部分和股份加现金支付部分给出了不同对价,以满足各方的利益诉求。此外,在现行收益法估值定价的强烈盈利预测对赌中,出现了在盈利承诺和股份补偿的同时,做出奖励或估值调整的安排。掌趣科技的方案提出,在经营业绩达到承诺利润的前提下,如果动网先锋2013-2015年实际实现的净利润总和高于承诺净利润的综合,超出部分将作为奖励对价支付给相应的管理层高管。在证监会看来,这一方案设计将最大程度地使交易价格贴近标的的资产真实价格。

蓝色光标收购博杰广告也引入了业绩对赌等方案,并且,为保护上市公司权益及增强盈利预测补偿的可实现性,约定部分交易对手所持股份需在法定锁定期基础上分步解禁。当标的资产出现实际利润低于承诺利润的情况下,部分交易对手的股份锁定期限将延长。这一分步解禁的创新做法为多家上市公司采用,吴通通讯、红日药业等公司的并购重组均设计了类似方案。

此外,在蓝色光标并购案中,更值得关注的是财务顾问资本介入。为了解决标的资产实际控制人对标的资产约2.3亿元的欠款问题,独立财务顾问关联公司提供了2.3亿元并购融资,满足了各方利益诉求,促使交易快速达成。

改革进行时

并购重组市场的新变化来自监管部门的政策调整,也来自市场主体的博弈创新。改革尚在进行时。下一步,为了推进并购重组,证监会仍有一系列政策将逐步出台。

上市公司一部有关负责人表示,首先,针对清理和简化行政许可的各项工作还将继续深化。一是拟取消“上市公司收购报告书审核”行政许可,改为事中、事后监管;二是大幅简化保留的行政许可,对于“上市公司重大购买、出售、置换资产行为审批”,除构成借壳上市外,其他情形的审批全部取消;三是简化要约收购豁免情形,取消“因取得上市公司发行新股导致持股超过30%、金融机构因承销导致持股超过30%”两种情形的审批,改为中介机构专项核查并出具专业意见。

其次,为了推动并购重组市场化改革,正在研究推出市场化定价安排,增加定价时间窗口,增强定价弹性;并购支付方式亦有望多元化,优先将优先股、可转债等纳入并购重组支付工具,鼓励市场主体创新支付手段;将拓宽融资渠道,鼓励通过并购基金、过桥融资等方式融资实施兼并重组;研究放宽向第三方发行股份的最低数量限制。

上市公司一部正在研究扩大并购重组行政许可公示范围,推动反馈意见公开,最终实现审核全过程信息的公开。为了优化外部环境,证监会正在推动建立跨部门的并联式审批机制。未来不再以反垄断、对外投资、外资审查作为并购重组行政许可的前置条件,上市公司获得证监会行政许可批复后,同时披露重组尚需取得有关部门批准,在此之前不得实施。

“这样的改革会给我们的工作带来很大压力。”上述负责人表示,“但我们仍要大力推进,把简化行政审批、提高并购重组审核的透明度做到极致,有效发挥资本市场服务实体经济发展的功能”。

中国商业计划书网相关研究成果《投资项目融资商业计划书》

北京华经纵横科技有限公司的可行性研究报告服务: ![]() 我们擅长编写下列类型可行性研究报告、项目建议书、项目申请报告具体包括:

我们擅长编写下列类型可行性研究报告、项目建议书、项目申请报告具体包括: ![]() 用于报送发改委立项、核准或备案的可行性研究报告、项目建议书、项目申请报告

用于报送发改委立项、核准或备案的可行性研究报告、项目建议书、项目申请报告 ![]() 用于银行贷款的可行性研究报告、项目建议书

用于银行贷款的可行性研究报告、项目建议书 ![]() 用于融资、对外招商合作的可行性研究报告

用于融资、对外招商合作的可行性研究报告 ![]() 用于申请国家政策基金的可行性研究报告

用于申请国家政策基金的可行性研究报告 ![]() 用于上市募投的可行性研究报告

用于上市募投的可行性研究报告 ![]() 用于园区评价定级的立项报告及可研

用于园区评价定级的立项报告及可研 ![]() 用于企业工程建设指导的可研报告

用于企业工程建设指导的可研报告 ![]() 用于企业申请政府补贴的可研报告

用于企业申请政府补贴的可研报告

北京华经纵横科技有限公司在项目可行性研究报告方面所独有的优势:

1. 我们具有高水平的专家资源

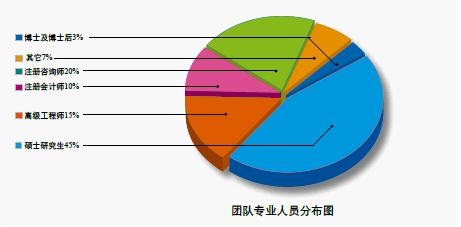

投资项目可行性研究报告由华经纵横编制,专家团队均来自国家发展研究部门、科研高校、行业协会等权威机构,他们所具有的广泛社会资源及丰富的实际项目运作经验是保证圆满解决客户需求的最大保证。院投资项目研究室现有70余名专职及兼职咨询专家,其中博士后3人,博士11人,高级工程师、注册会计师10人,80%以上专业人员具有硕士以上学历。专业分布具有很强的互补性,既有业内一线资深人士又有通晓专业理论分析方法,熟谙国内外的市场环境的研究型人才。

2. 我们具有撰写项目可行性研究报告的丰富经验

截至2017年2月我们已经累及完成了近5000多个项目可研报告、项目立项书及商业计划书的编写工作。主要分布在机械装备、电子信息、石油化工、能源、冶金行业、环保、食品、农、林业行业、轻工行业、航空、交通运输行业、医药、医疗行业以及房地产、工业园区领域可行性研究报告编写。

基于丰富的项目经验,我们可以对项目投资的可行性、投资前景、投资风险及项目技术路线做出精准研判,为您的项目投资提供最为科学的参考和建议。

本站关键词:商业计划书|商业企划书|商业策划书|网站商业计划书|项目商业计划书|项目计划书|项目投资计划书|项目策划书|创业商业计划书|创业计划书|创业策划书|创业企划书|融资计划书

客服热线:400-866-9086 13671328849(24小时)

地址:北京市西城区裕民路18号北环中心 邮编:100029

商业计划书咨询©版权所有

京公网安备11010202009680号 京ICP备05083300号-12

京公网安备11010202009680号 京ICP备05083300号-12

未经授权禁止转载、摘编、复制或建立镜像。如有违反,追究法律责任